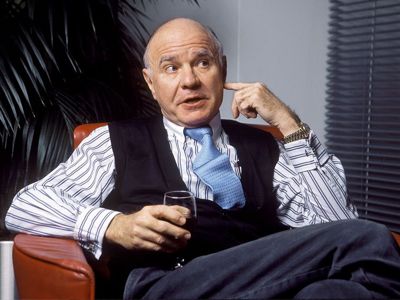

En una conferencia en el Ludwig von Mises Institute auspiciada por un think tank económico en el Club Universitario de Manhattan, el economista Marc Faber, creador del Gloom Boom Doom Report dio su perspectiva de las perspectivas económicas actuales.

Aquí están algunas de sus opiniones expresadas:

Traducción con subrayados de de Trinity a Tierra (TaT)

- Los bancos centrales nunca más forzarán una política monetaria; simplemente van a imprimir, imprimir, imprimir…

- Las burbujas solían estar concentradas en un sector o región en el siglo XIX, pero cuando nos salimos del standard de oro, este tipo de concentración se ha acabado. El gran logro de Greenspan y Bernanke es realmente que han creado una burbuja en todo sector, en todas partes

- Los bancos centrales adoran ver cómo los precios de los activos se disparan y su política refleja su desesperación por perpetuar esto

- La burbuja inmobiliaria de USA que Greenspan no pudo reventar (incluso a pesar de que él había reventado varias burbujas en Asia) contrasta con la de Hong Kong en 1997, en la que los precios cayeron un 70%, aunque ninguno de los desarrolladores importantes cayó en bancarrota; este era un sistema no construído sobre el exceso de deuda como ocurre en USA

- Tienes que preguntarte qué fumaban en la Reserva Federal durante la burbuja inmobiliaria, cuando los precios aumentaban un 18% anualmente mientras que los tipos de interés comenzaron a crecer continuadamente en 2004.

- Sobre los dos últimos años, cuando el crecimiento bruto de la deuda pública ha superado la disminución bruta de la deuda privada, los mercados han crecido, mientras que cuando el crecimiento de la deuda privada ha superado al crecimiento de la deuda pública, los mercados se han hundido

- Los próximos 3-5 años serán extremadamente volátiles

- Los americanos deben replantearse qué es lo que constituye un activo seguro; en un período “tradicional” uno podría nombrar los activos más seguros en este orden: tesoso, bonos corporativos, commodities, pero esto se ha acabado.

- En mi opinión, la Reserva Federal mantendrá los tipos de interés al 0, precisamente cero, en términos reales.

- Por lo tanto, el cash y los bonos a largo plazo serán un mal lugar para tener el dinero; las equities son una forma de preservar la riqueza (pero esto es una propuesta arriesgada, dados los efectos de la rampante depreciación de la moneda); los metales preciosos son un lugar seguro para preservar la riqueza.

- Respecto al lugar que ocupará USA en la economía mundial, habrá cambios; los países vendedores de coches en economías emergentes (tales como Brasil, China) están superando a los de USA, Europa y Japón; el consumo de petróleo en mercados emergentes está aumentando, mientras que en el mundo desarrollado se contrae; el mundo entero no dependerá del consumo americano; el 60% de las exportaciones totales van a ir ahora al mundo emergente que incluye a Europa del Este; los Estados Unidos es todavía una gran economía pero no va a crecer, mientras que el crecimiento en el mundo emergente es y continuará siendo fuerte.

- La gente aun piensa que las economías de mercado emergentes son como los primos pobres, pero dado que el 80% de la población está ahi, el consumo agregado es enorme. No son mercados saturados y van a crecer rápidamente.

- Todo el mundo debería tener el 50% de su dinero en el mundo emergente, fuera de occidente; la gente debería también mantener sus activos en el extranjero emergente.

- Al contrario de lo que dicen las lumbreras sobre la materia, los mercados no están fuera de control, sino que son los bancos centrales los que están fuera de control imprimiendo dinero

- Los conductores de crecimiento en el mundo emergente serán la urbanización de la India y China; los stocks no crecerán necesariamente en el corto plazo, pero habrá un crecimiento significativo en Asia a largo plazo.

- El cambio en el poder económico de Occidente a Oriente ha sido remarcable en velocidad, especialmente debido a la industrialización rápida del mundo emergente y a la velocidad a la que la información viaja hoy en día

- Habrá un aumento enorme de industrias de recursos intensivos y nuevos mercados de exportación, que se encontrarán con una volatilidad en aumento y gran tensión en todo el mundo,

- Las características de la oferta/demanda del petróleo son enormes debido a las necesidades crecientes de China, India y resto de Asia

- El petróleo es la prioridad máxima de China, dado que es ahora importador neto.

- USA tiene un ventaja estratégica sobre China dado que tenemos acceso a nuestro propio petróleo, y al de México, Canadá y Oriente Medio y en la costa occidental de Africa, además de la capacidad de viajar por el Atlántico y el Océano Pacífico

- Por otro lado, el 95% de las fuentes de China de petróleo son de Oriente Medio, y aunque están construyendo oleoductos a través de Europa del Este, por ejemplo, los puntos de su suministro de petróleo, en términos de puertos, son limitados, mientras que USA tiene bases de defensa rodeando estas áreas. Los submarinos chinos pueden hundir a nuestros barcos, sin embargo; los rusos no están tampoco felices acerca de nuestras fuerzas en la región, y las tensiones crecerán a medida que la necesidad de recursos naturales en estas naciones crece

- Al final, habrá guerra y uno obtendrá commodities físicas, no papel, de UBS o JP Morgan,

- En la guerra, las ciudades no ofrecen seguridad porque la ciudad puede ser bombardeada, el agua puede ser envenenada, la electricidad puede desaparecer, uno debería construir ua csa en el medio de la nada en el campo

- El tremendo sofismo económico del día es que una nación puede imprimir su firma en la prosperidad . Si la deuda y el dinero impreso pudieran igualarse a la prosperidad entonces Zimbague sería el país más rico del mundo. Mugabe es el mentor económico de Ben Bernanke

- Nuestra situación (USA) fiscal es mucho más horrenda de lo que quiere hacerse parecer; la deuda total (pública y privada) como porcentaje de los activos intangibles no financiados del PIB es un alucinante 800% del PIB, más del doble de lo que era en 1929

- Los créditos soberanos en el mundo occidental están todos en bancarrota, pero antes de declararla, los gobiernos imprimirán dinero; los líderes del gobierno de USA intentarán posponer la hora de la verdad, echando balones fuera y sucediendo presidentes y congresistas

- Si los déficits no importaran, como algunos economistas como James Galbraith , dicen ahora, ¿por qué deberían los ciudadanos pagar impuestos? harían a la gente muy feliz si no tuvieran que hacerlo.

- Estoy seguro de que los ecomistas académicos son inteligentes y que estudian sus libros mucho, pero ellos estudian los libros de texto equivocados y son totalmente inconsistentes con su propia filosofía

- En un entorno en que se imprime dinero y hay una gran volatibilidad que ya existe, y se creará aun más por las políticas futuras, el oro físico es la mejor cosa que se puede poseer

- Una vez de que la depreciación de la moneda tiene lugar, los stocks pueden abaratarse, como ocurrió con el peso mexicano depreciado en un 95% a comienzos de los 80, cuando los gerentes de los fondos que habían invertido en equities mexicanas las devaluaron completamente tras el colapso de la moneda

- Soy esencialmente pesimista sobre todo lo que ocurrirá, aunque a la gente le favorecerá poseer commodities (especialmente metales preciosos y agricultura), una casa en el campo, equities en mercados emergentes ligadas a recursos (especialmente necesidades como el agua y petróleo) y salud, y la mayor parte de Asia, incluyendo especialmente stocks japoneses

- No hay forma alguna de evitar el colapso total en Occidente; en la primera parada de tren en 2008, el sistema financiero explotó pero no murió, en la segunda parada explotará (aunque esto pueda llevar 5 o 10 años) pero antes imprimirán dinero dado que esta es la opción politica más defendible, y finalmente el mundo irá a una guerra.

- Todos nosotros estamos perdidos

No hay comentarios:

Publicar un comentario